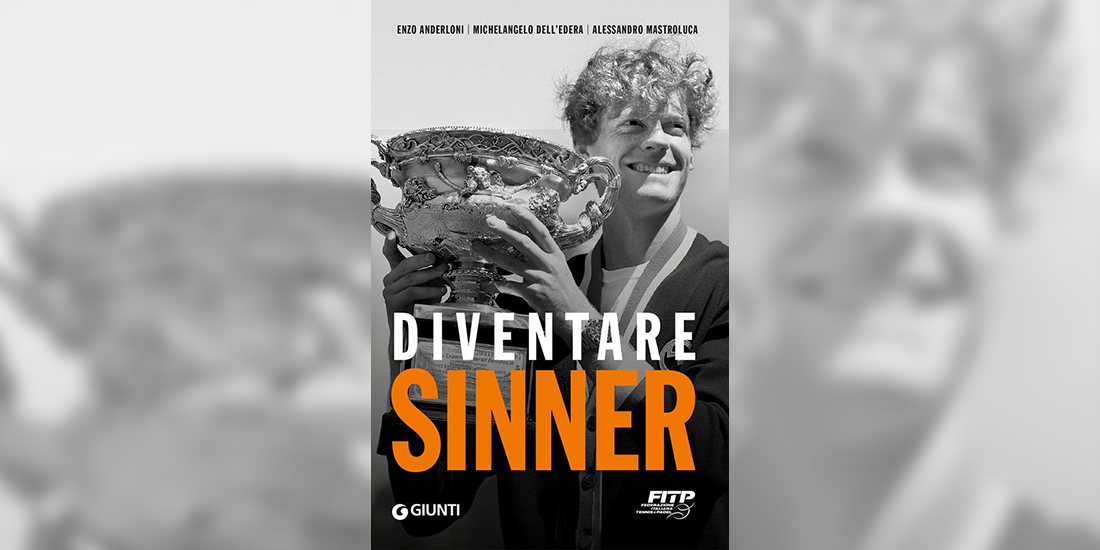

Diventare Sinner

- 12 Giugno 2024

- Posted by: VectorWM

- Categoria: Non categorizzato

«Sinner è definitivamente un campione anche se ha solo 22 anni. Un campione che aspira ad altri trofei e ulteriori traguardi, che ha ancora ampi margini di miglioramento…»

Citazione tratta dal libro Diventare Sinner, di Enzo Anderloni, Alessandro Mastroluca, Michelangelo Dell’Edera

A volte, la strategia d’investimento può essere simile a chi punta su un giovane tennista di talento, andando alla ricerca dei “Sinner della Borsa”. Ovvero aziende fresche di quotazione che mirano a diventare le numero 1 del proprio settore, aspirando «ad altri trofei e ulteriori traguardi » e che possiedono «ampi margini di miglioramento».

E il 2024 potrebbe rivelarsi un anno interessante per quanto riguarda gli sbarchi in Borsa, tra quelli già effettuati e quelli previsti. Basti pensare a Rapport Therapeutics, che questo mese ha dichiarato di aver raccolto 154 milioni di dollari nella sua offerta pubblica iniziale negli Stati Uniti, con una valutazione di circa 601,4 milioni di dollari. La società, che sviluppa farmaci per pazienti affetti da disturbi del sistema nervoso centrale, è sostenuta dal ramo di venture capital di Johnson & Johnson.

Rapport Therapeutics, con sede a Boston, nel Massachusetts, è stata costituita nel febbraio 2022 con il sostegno di Third Rock Ventures e (appunto) Johnson & Johnson Innovation-JJDC. Insomma, proprio come Sinner è giovane, ha delle qualità uniche e presenta elevate potenzialità di miglioramento. La società ha fatto sapere che intende utilizzare una parte dei proventi dell’IPO per portare avanti lo sviluppo clinico del suo prodotto principale, RAP-219, utile per il trattamento dell’epilessia focale.

Reuters, a seguito di questo debutto, ha scritto che «le IPO statunitensi stanno registrando una ripresa quest’anno, dopo un periodo di quasi due anni di magra in cui i tassi di interesse elevati, la volatilità dei mercati e le turbolenze geopolitiche hanno compromesso la propensione al rischio degli investitori. Ma la ripresa è stata finora discontinua e gli investitori rimangono cauti».

Secondo i dati di Dealogic (aggiornati alla settimana scorsa) quest’anno le società hanno raccolto più di 15 miliardi di dollari tramite IPO nelle Borse a stelle e strisce, con un chiaro incremento rispetto ai 9,1 miliardi di dollari dello scorso anno. Facendo un focus sugli investimenti nelle biotech debuttanti, stando a un report EY, questi sono quasi raddoppiati nel 2023, raggiungendo i 2,9 miliardi di dollari; parliamo di un risultato significativo dopo il drastico calo del 93% registrato nel 2022, e quest’anno si vedono segni di ulteriore ripresa.

Scarseggiano invece le informazioni sulla possibile IPO di Stripe, una delle più importanti fintech al mondo. Non ci sono notizie ufficiali, ma diversi investitori sperano che l’azienda statunitense possa sbarcare in Borsa nel corso del 2024. La sua valutazione è salita a 65 miliardi di dollari, stando a un accordo con i dipendenti per riscattare le proprie azioni annunciato a febbraio. Commentando tale operazione, Alan Vaksman, socio fondatore della società d’investimento Launchbay Capital, aveva detto che «Stripe (secondo quanto riferito) ha raggiunto la redditività nel 2023 e altri 1-2 anni di tale trazione consentirebbero una valutazione più elevata in sede di IPO». Ora gli investitori attendono di capire se e quando questa potenziale “Sinner del fintech” scenderà effettivamente in campo (borsistico).

Ma le quotazioni non parlano solo americano. Andando in Europa, tra le novità più recenti c’è l’annuncio di Golden Goose Group, produttore di sneakers, dello sbarco a Piazza Affari proprio questo mese. La società ha individuato un intervallo di prezzo tra 9,50 e 10,50 euro per azione ordinaria, corrispondente a una capitalizzazione di mercato compresa tra circa 1,6 e 1,8 miliardi di euro, nell’ipotesi di vendita del numero massimo di azioni durante la tranche primaria.

Si tratta di un collocamento riservato a investitori istituzionali, per un ammontare pari al 30% del capitale sociale del gruppo. Nell’ambito dell’IPO, i fondi di Invesco si sono impegnati a sottoscrivere asset per 100 milioni di euro. Il periodo di offerta dovrebbe iniziare il 13 giugno e terminare intorno al 18 giugno 2024, ma questo potrebbe anche essere ridotto, esteso o sospeso. Mentre il primo giorno di negoziazione è previsto per il 21 giugno.

Golden Goose ha chiuso il 2023 con una solida performance. Come è stato riportato dal Sole 24 Ore, la società ha chiuso lo scorso anno con ricavi netti per 587 milioni di euro, in crescita del +18% a cambi costanti rispetto all’anno fiscale 2022. E chissà che non possa diventare la “Sinner delle sneakers”.