Pigrizia, solerzia e mercati

- 31 Marzo 2022

- Posted by: VectorWM

- Categoria: Non categorizzato

«La pigrizia si manifesta in molte forme, che si risolvono tutte nella procrastinazione, ovvero nel rinvio di una pratica a un momento successivo.»

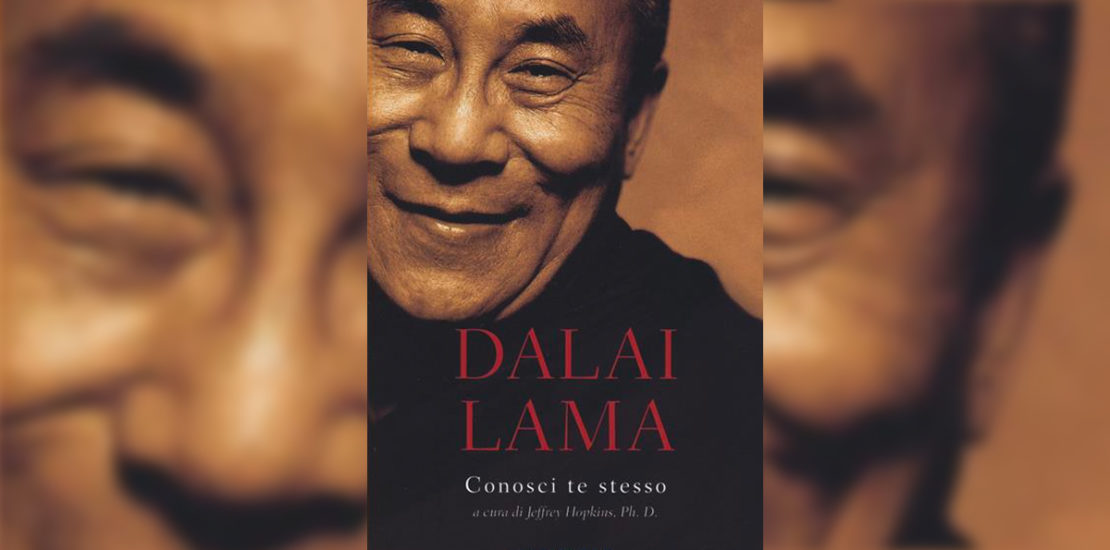

Citazione tratta da Conosci te stesso, del Dalai Lama

Sono tante le forme in cui si manifesta la pigrizia, come scrive il Dalai Lama. E nessuna di queste fa bene a chi opera sui mercati. Al contrario, bisogna essere solerti e sempre pronti ad aggiornarsi sul contesto economico, senza procrastinare le “pratiche” «a un momento successivo». Proprio per questo è utile riflettere sulle analisi degli esperti, che continuano a monitorare i cambiamenti che possono influenzare le Borse.

Un esempio è Jeffrey Kleintop, Chief Global Investment Strategist di Charles Schwab & Co., multinazionale americana di servizi e consulenze finanziarie. L’esperto ha infatti rilasciato in questi giorni un’analisi in cui ha sottolineato che, nell’ultimo mese, «gli investitori si sono concentrati sulla guerra all’Ucraina e sull’impatto economico delle sanzioni». Ma ora è necessario concentrarsi sulle conseguenze «sul più importante fattore trainante dei prezzi delle azioni nel lungo termine: gli utili».

Le prospettive relative ai profitti aziendali, secondo Kleintop, «sono state relativamente stabili nonostante lo sfondo della guerra in Ucraina». Infatti, sebbene «l’inizio non ufficiale della stagione dei rapporti sugli utili» sarà tra un paio di settimane circa, è già possibile fare delle prime analisi. Nel periodo intorno alla fine del primo trimestre, molte società che si aspettano di non raggiungere i propri obiettivi fanno rivedono al ribasso le proprie indicazioni. «Finora – ha sottolineato l’esperto di Charles Schwab – le variazioni nelle stime degli utili del primo trimestre sono state modeste».

Inoltre, «la crescita degli earnings-per-share nel 2022 per le società di tutto il mondo (misurata dall’indice MSCI All Country World) è ora prevista dal consenso degli analisti di FactSet in aumento del 6%”. Mentre, prima dell’invasione, la stima era del 7%, “una differenza di solo l’1%”. Bisogna poi considerare che l’innalzamento delle previsioni a seguito della guerra «nei settori dell’energia, dei materiali e dell’industria hanno parzialmente compensato i modesti cali in altri settori».

Dal punto di vista geografico, le stime degli utili per azione per il 2022 mostrano che le tendenze al rialzo negli Stati Uniti, nel Regno Unito e in Giappone non sono cambiate molto quest’anno. Kleintop ha inoltre spiegato che, nonostante la vicinanza dell’Europa al conflitto e la dipendenza dall’approvvigionamento energetico russo, la crescita dei profitti «dovrebbe essere ancora superiore a quella di inizio anno, sebbene inferiore di circa l’1,5% rispetto ai livelli pre-invasione».

Bisogna a questo punto considerare alcuni cambiamenti significativi tra il prima e il post invasione; innanzitutto il «Canada, uno dei principali produttori di materie prime, è balzato al rialzo dall’inizio del conflitto, sostenuto dall’aumento dei prezzi». E i mercati emergenti, «se misurati in dollari USA, sono scesi», poiché legati alle compagnie petrolifere russe e per via del calo delle loro valute rispetto alla moneta statunitense. Tuttavia, «le prospettive sugli utili della Cina e di altri importanti mercati emergenti non sono cambiate molto».

L’esperto ha però ricordato che bisogna continuare a monitorare l’evoluzione del contesto globale, poiché le prospettive sui profitti «rimangono legate all’impatto della guerra e delle sanzioni», oltre a molti altri fattori che includono l’inflazione e le azioni delle banche centrali. Un’ulteriore escalation dei provvedimenti economici anti-Putin potrebbe avere un maggiore impatto, però «gli investitori possono trarre un certo conforto dal fatto che l’impatto sugli utili finora è rimasto modesto e che le società globali sembrano essere sulla strada della crescita».

Un altro contributo interessante è arrivato da uno che certo pigro non è: Larry Fink. Il presidente del colosso degli investimenti BlackRock si è recentemente soffermato sulle conseguenze del conflitto sulla transizione energetica, poiché «rallenterà inevitabilmente il progresso del mondo verso il net-zero nel breve termine». Nel lungo termine, invece, aumenterà «il passaggio verso fonti di energia più verdi in molte parti del mondo». Ma nel frattempo «i combustibili fossili come il gas naturale – meno inquinanti del petrolio, ndr – saranno importanti come carburante di transizione». Per questo BlackRock ha investito su attività legate a questa risorsa nei Paesi del Golfo.