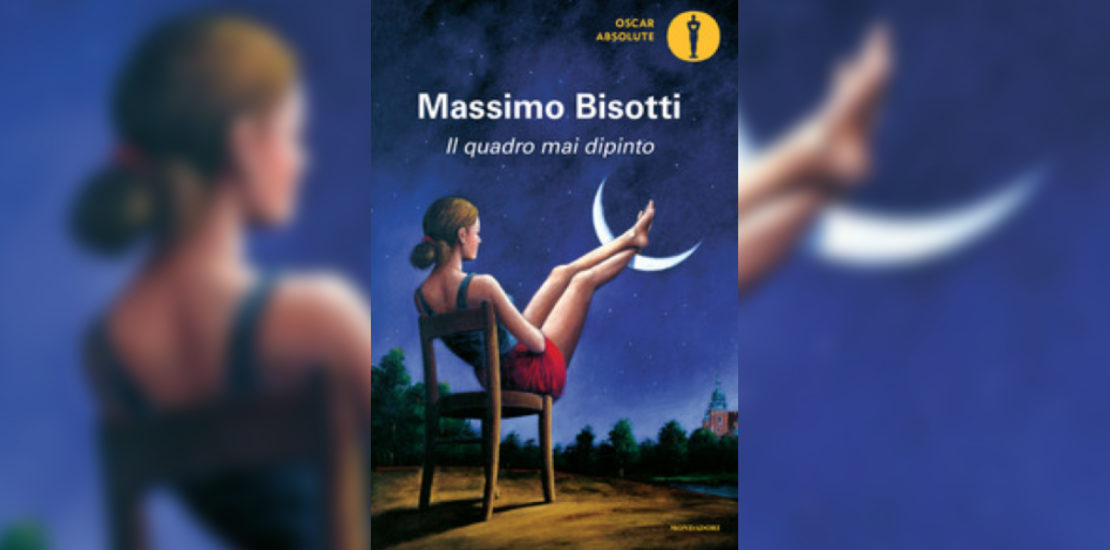

Il quadro mai dipinto

- 17 Maggio 2018

- Posted by: VectorWM

- Categoria: Non categorizzato

“Sai quanto coraggio richiede aspettare, continuare ad aspettare senza sapere”

“La felicità spacca le regole. Corre il rischio di perdere tutto e se si perde riparte da zero e ritrova la strada. La felicità è coraggio al quadrato. Produzione propria e naturale d’anima.”

“È bene imparare a lasciare andare ciò che ci sta lasciando un attimo prima che possa davvero lasciarci. Non mi piace vedere l’inesorabile declino degli eventi. Così si può sempre scegliere un finale piuttosto che lasciarlo scegliere agli altri.”

“La sostanziale differenza fra il superfluo e l’essenziale, è che il superfluo passa e si cancella, mentre l’essenziale rimane e si ripresenta davanti anche le volte che proviamo a lasciarlo indietro.”

“Scegliere un finale è un’illusione, un vero finale che tu lo voglia o no esiste sempre anche se non sempre dipende da noi.”

Tratto da “Il quadro mai dipinto” di Massimo Bisotti.

C’è una profezia mai scritta che si tramanda nei grafici e che oggi in Borsa impensierisce e non poco, gli operatori. Secondo la profezia ogni volta che si assiste a un appiattimento o addirittura a un’inversione della curva dei tassi a lungo con quelli a breve, nell’arco di sei mesi, le Borse vengono colpite dai ribassi.

Tradotto significa che, quando il rendimento dei Treasury a due anni Usa eguaglia quello del decennale o, se si preferisce, 5 anni con il trent’anni, è il momento di ritirare la mano, vendere azioni perché è in arrivo una bufera. In sostanza i mercati si attendono che l’inflazione salirà solo nel breve, per poi, calare, complice il rialzo dei tassi capace di rallentare l’economia.

“Sai quanto coraggio richiede aspettare, continuare ad aspettare senza sapere?” E‘ quanto si stanno chiedendo molti investitori. Tra bond a breve e a lungo termine, in uno scenario di rialzo dei tassi in Usa, meglio non aspettare, acquistare tassi a breve e poi si vedrà. Il resto è un rischio troppo eccessivo, un aumento dei tassi si tradurrebbe in un calo marcato sui bond a lunga durata.

Eppure Warren Buffet non la vede così e, tra l’investimento in Treasury e sulla Borsa Usa, dichiara, “non ci metterebbe un nanosecondo a scegliere la seconda”. Insomma il guru è convinto che i mercati stanno per disegnare un quadro mai dipinto.

Motivo? I numeri. L’S&P quota circa 16,7 volte il rapporto prezzo su utili attesi a fine anno. L’indice Usa, nonostante la forte corsa, non è certo più caro che in passato. Insomma La felicità spacca le regole, corre il rischio di perdere tutto e se si perde riparte da zero e ritrova la strada. La felicità è coraggio al quadrato.

Per noi investire non è mai stata un problema di coraggio ma forse di numeri. Siamo convinti che la Borsa non riproduce il passato tale e quale, perché lo scenario di fondo è in continua trasformazione. L’idea che l’inflazione, tasso di disoccupazione, tasso di interesse e Pil si debbano muovere sempre seguendo le stesse rigide proporzioni e meccanismi, presuppone un contesto di fondo immutato e immutabile.

Secondo la curva di Phillips (in passato al centro delle analisi della Federal Reserve) che mette in relazione occupazione e inflazione, i prezzi in Usa dovrebbero già essere sopra al 4%. “È bene imparare a lasciare andare ciò che ci sta lasciando un attimo prima che possa davvero lasciarci.”

Ora siamo in piena fase di normalizzazione che a macchia d’olio si espande dagli Usa all’Europa. Il governatore della Banca centrale francese François Villeroy de Galhau ha dichiarato di vedere presto la fine del Qe. In particolare il banchiere francese si aspetta un’accelerazione della tempistica per il rialzo dei tassi non più in anni ma in qualche trimestre.

Per le Borse e la rotazione dei portafogli, tutto questo significa uno stallo. E’ una fase un po’ rara, ma se ci si attende un rialzo dei tassi, non si investe in bond a medio, lungo termine. Si rimane liquidi o si va sul breve tempo. Sul fronte equity, sempre se non si crede a Buffet, si teme che gli indici battano in testa con il mercato dei bond che si fa attraente. Sullo sfondo c’è poi il surriscaldarsi delle materie prime, con il petrolio in testa che aumenta nel breve le attese di un ritorno dell’inflazione.

Sono fasi di cambiamento dove bisogna comprendere che la differenza fra il superfluo e l’essenziale è che il superfluo passa e si cancella, mentre l’essenziale rimane. L’essenziale ci dice che le società solide passeranno indenni questa fase, dribleranno i dazi perchè sono globali e trasferiranno la produzione dove conviene, approfitteranno di cambi più volatili, in particolare un euro che dovrà affrontare le debolezze oggi nascoste dalla Bce, come la normalizzazione degli spread dei Paesi periferici.

Scegliere il finale in questa situazione è un illusione, ma siamo davanti a un’accelerazione dei cambiamenti, quindi a maggiore volatilità. Nel romanzo il quadro non è mai stato dipinto perchè la ragazza è diventata realtà. La nostra prossima realtà è che non sarà più come prima: il Qe sta per finire, l’inflazione tornerà, i rendimenti dei bond saranno più attraenti. E finalmente i gestori potranno giocare in un “quadro normalizzato”.